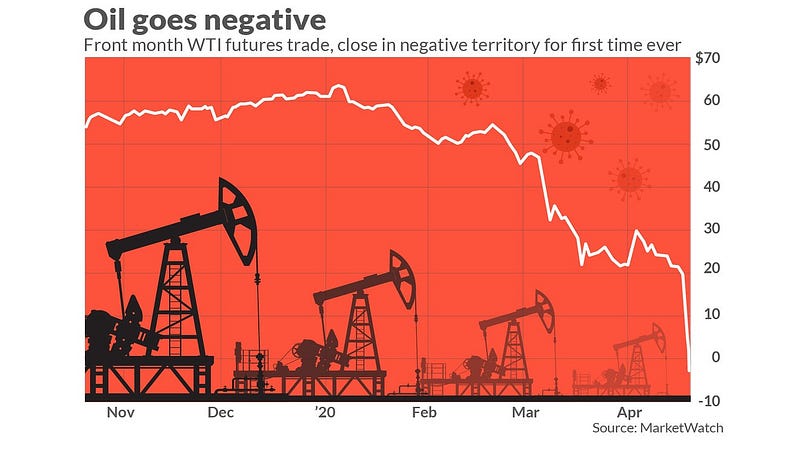

El pasado lunes 20 de abril, el marcador de crudo West Texas Intermediate (WTI) se montó en un precio de entrega a futuro de -37 dólares/barril, siendo ese el hito histórico del precio más bajo jamás cotizado.

Este punto máximo de crash petrolero es un indiscutido evento de la “tormenta perfecta” sobre este rubro energético, y parece que el histórico acuerdo entre países OPEP y otros fuera de la organización apenas logró atenuar una caída que era inminente.

La producción mundial de crudo, que rondaba a inicios de año los 100 millones de barriles/día, fue embestida por una dramática caída del consumo global estimada en un 25% a causa de las cuarentenas en el marco de la crisis sanitaria detonada por el Covid-19.

El acuerdo OPEP+ que consistió en el retiro del mercado de unos 9,7 millones de barriles/día y que entrará en vigencia el 1º de mayo será apenas relativamente favorable, en un cuadro donde hay todavía unos 15 millones de barriles adicionales frente a un mercado donde el consumo será todavía indeterminado, a causa de la extensión de las cuarentenas en varios países y el repliegue todo de la economía en países industrializados y en vías de desarrollo.

Síntoma de una catástrofe

Aunque el precio del WTI se recuperó precariamente días siguientes, no hay señales de que este episodio no vuelva a tener lugar.

La causa fundamental de este fenómeno es la caída en la demanda en el mercado natural de los crudos de la canasta WTI, el mercado estadounidense.

Por la pausa económica impuesta por el virus, los inventarios petroleros siguieron incrementándose. La Administración de Información Energética de Estados Unidos informó que los inventarios de petróleo subieron 19,25 millones de barriles durante la semana previa al “lunes negro” del WTI.

Michael McCarthy, experto en CMC Markets, afirma que la caída del WTI “evidencia un exceso” de las reservas de crudo en la terminal de Cushing (Oklahoma, sur de Estados Unidos). De hecho, podría considerarse que al día de hoy el inventario petrolero ha saturado las capacidades de acopio en tierra y concurre el proceso de contratación masiva de barcos para depositar crudo fondeado en mar abierto.

La construcción del precio petrolero a “menos cero” es posible por la capacidad de algunas empresas en preferir pagar para “vender” el crudo al ver sobrepasada su capacidad de guardarlo. Entonces, los futuros de WTI se “vendieron” a -37 dólares/barril el lunes 20 solo por las particularidades del negocio petrolero.

Según la operadora petrolera Baker Hughes, ya al día de hoy un tercio de las operadoras de esquisto (fracking) en Estados Unidos han concluido operaciones por irrentabilidad de sus pozos. Evidentemente se trata de pequeñas empresas, “los cowboys”, quienes ya tenían pozos en pérdida y no tienen la capacidad financiera para afrontar el pago para seguir bombeando.

El proceso de quiebra de empresas de esquisto estadounidense ya ha colocado a los “shale oil” en un ostracismo energético y es poco probable que esa industria vuelva a florecer en menos de cuatro años.

Según Reuters, los bancos JPMorgan Chase & Co., Wells Fargo & Co., Bank of America Corp. y Citigroup Inc. se preparan para tomar los activos de las empresas de esquisto a las cuales habían financiado, las cuales están hoy en plena quiebra.

El futuro de la industria petrolera mundial

El escenario luce sombrío y todas las posibilidades de un crash mundial profundo y a gran escala están dadas.

Las principales vocerías del Fondo Monetario Internacional (FMI), así como otras instancias financieras del mundo, hablan sin cortapisas del advenimiento de una recesión tan profunda o tan grave como la de 1929.

Lo cual indica que a la crisis hoy detonada por la caída del consumo y, por ende, del precio petrolero, le seguirá la recesión global, que también tendrá un énfasis en el precio del crudo.

Otro elemento a destacar es el aumento puntual que han tenido los inventarios, un aumento tan significativo que mantendrá el precio petrolero a niveles muy bajos, incluso luego de una “normalización” de la actividad económica en los países luego de las cuarentenas.

No se podrá hablar de un relativo equilibrio en la actividad petrolera hasta que esos inventarios se drenen y hasta que las economías recuperen cierto ritmo. Es decir, hablamos de un lapso todavía indeterminado para la recuperación del precio petrolero.

Las grandes preguntas sobre el destino de la actividad petrolera mundial yacen en el marco de posibilidades que tendrán lugar en este difícil tránsito. Algunas señales de ello son claramente palpables en suelo estadounidense.

Primeramente, la construcción del precio petrolero está claramente inferida por el comportamiento de la oferta y la demanda real. Sin embargo, en los procesos de compras a futuro y compras de “petróleo de papel” juegan factores especulativos que intervienen en la construcción del precio de manera considerable.

Esto infiere que el impulso o rally especulativo que ha tenido que ver en la apetencia de crudos a precios irrisorios intervendrá eventualmente en una construcción del precio “hacia arriba”, en un mercado saturado de inventarios y con una demanda que seguirá decaída. Ello supone inestabilidad.

En segundo lugar, en Estados Unidos hay un cambio de manos de las pequeñas empresas quebradas. La estructura se reacomoda en medio de las pérdidas y las grandes empresas, así como los bancos tomarán estos bienes de capital rediseñando el mapa interno.

Fuera de Estados Unidos, otros productores han emprendido una lucha por la supervivencia. Se trata de una carrera contra el tiempo en la que harán esfuerzos adicionales para mantener los pozos abiertos. No solo para evitar los costes al corto y largo plazo de cerrarlos, sino para sostenerlos en el ciclo actual esperando un repunte que les permita operarlos con un mínimo de rentabilidad.

Para ello, países como Arabia Saudí, Rusia y Canadá tendrán que hacer uso de su músculo financiero para sostener su actividad. Otros pozos, sin embargo, irremediablemente tendrán que cerrar, especialmente los pozos de altos costos en tierra firme y otros tantos en plataformas costa afuera.

Al sector petrolero mundial también le espera un período acentuado de desinversión neta, no solo a causa de la caída del precio, por la ralentización económica y los excedentes en los inventarios. Sencillamente no habrá manera de financiar nuevos desarrollos y algunos que están en vigor han perdido sentido.

Habrá exploraciones que cancelar y campos en desarrollo inicial que habrá que cerrar. Esto colocará el PIB petrolero en cifras negativas, lo cual lo hará un desencadenante en la caída de los índices en las bolsas de valores, acentuándose el ciclo de inestabilidad.

Ello infiere que al mercado petrolero le esperan quiebras de empresas a gran escala, fusiones y adquisiciones, un reacomodo significativo de cara a las nuevas gravitaciones impuestas por las circunstancias.

Es posible incluso hablar de una finalización del ciclo petrolero como lo hemos conocido, conformándose una estructura donde solo las empresas más grandes y fuertes sobreviven y donde entra en riesgo la gestión soberana de los recursos energéticos en un ambiente claramente adverso para las empresas estatales.

El daño colateral de este crash petrolero tendrá también un énfasis en economías de los países en vías de desarrollo donde la salud del precio del crudo es vital, pudiendo ello ser acelerante de nudos críticos de inestabilidad política y social. Países como México, Arabia Saudí y otros de la cuenca del Golfo Pérsico son referentes ineludibles.